アクタス税理士法人

飯塚和正 いいづか かずまさ

パートナー 税理士

藤田益浩 ふじた ますひろ

ディレクター 税理士

Q1 出張時の旅費、宿泊費、日当の取り扱い

国内出張時の旅費や宿泊費、日当の取り扱いはどうなっていますか。海外出張時も国内出張と同様の取り扱いとなりますか。

A 社員に対して支給した出張旅費、宿泊費、日当については、支給した金額のうち、その旅行について通常必要と認められる部分の金額は、国内分も海外分も給与として課税する必要はない

会社が業務に必要な旅行をした社員に対して、その旅行に必要な運賃、宿泊料、日当等の支出に充てるものとして支給する金品のうち、その旅行の目的や目的地、行路、期間の長短、宿泊の要否、旅行者の職務内容および地位等からみて、その旅行に通常必要と認められる範囲内の費用は、給与として課税する必要はない。なお、その範囲内の金品に該当するかどうかの判定に当たっては、次に掲げる事項を勘案する(所法9条1項4号、所基通9-3)。

(1)その支給額が、その支給をする会社の役員および社員のすべてを通じて適正なバランスが保たれている基準によって計算されたものか

(2)その支給額が、その支給をする会社と同業種、同規模の他の会社等が一般的に支給している金額に照らして相当と認められるものか

また、上記の「通常必要と認められる金額」については、明確な金額の判断基準はなく、出張等の目的地や行路などからみて、その支給額が同業者等の支給額と比べて相当であるか等、合理的なものであるかどうかにより判断することになる。

Q2 インボイス制度開始後の出張旅費等の取り扱い

インボイス制度開始後、出張旅費等の精算に変更点はありますか。

A 社員等の出張旅費に関する経費精算については特に変更は生じない

1.インボイス制度の出張旅費特例の概要

インボイス制度開始後は、原則として企業名が宛名であるインボイス(適格請求書等)を保存しなければ、インボイスの記載要件を満たせず消費税の仕入税額控除を適用することができない。

インボイスの宛名が社員名である場合には、そのインボイスに加えて企業名が記載された「立替金精算書」等の保存が必要となる。

ただし、会社が社員に支給する出張旅費等のうち、「その旅行に通常必要であると認められる部分の金額(Q1参照)」に該当し、給与課税されない通常の出張旅費等については、一定の事項を記載した帳簿のみの保存で消費税の仕入税額控除の適用を受けることができる(消法30条7項、消令49条1項1号の2、消規15条の4第2号、インボイス通4-9)。

2.帳簿への記載事項

消費税の課税事業者は、①取引の相手方の氏名または名称、②取引年月日、③取引内容(軽減税率の対象品目である旨)、④税率の異なるごとに区分した取引金額などの必要事項を帳簿に記載し、保存する必要がある。ただし、その取引がインボイスの保存が不要となり「帳簿のみの保存」で仕入税額控除の適用が認められる取引である場合、帳簿の記載事項に関しては、通常必要な①~④の記載事項に加え、「出張旅費等」など、帳簿のみの保存で仕入税額控除が認められる仕入れに該当する旨を記載する必要がある。

なお、出張旅費等の場合には、相手方の住所等の記載は不要となる。

Q3 転勤に伴い引っ越し費用等を負担する場合

社員の転勤に際し、会社がその引っ越し費用等を負担する場合、税務上の取り扱いはどのようになりますか。

A 転居の事実があり、転居費用として使用されるもので、かつ、その支給される金額が通常必要と認められる金額ならば、給与として課税する必要はない

1.転居費用の原則的な取り扱い

会社が支給した転勤に伴う引っ越し代は、転居の事実があり、転居費用として使用されるもので、かつ、その支給される金額がその引っ越し等に際して通常必要と認められる金額であるならば、給与として課税する必要はない。会社は旅費交通費等として損金算入することになる。

なお、上記の「通常必要と認められる金額」については、明確な金額の判断基準はない。引っ越し等の目的地や行路などからみて、その支給額が同業者等の支給額と比べて相当であるか等、合理的なものであるかどうかにより判断することになる。

2.課税される転居費用

会社が転勤する社員に、引っ越し先の距離等を考慮しないで一定額を支給したような場合は、実際に引っ越し等に通常必要とされる金額なのか不明であり、また、その引っ越し等のために実際いくら支出したのかも分からないため、給与課税されることになる。

Q4 単身赴任者の帰宅費用

単身赴任者が会議等の出張に合わせて、別居している配偶者等の居住する留守宅に帰宅する場合も、会社は旅費を負担することにしています。この帰宅費用の税務上の取り扱いはどのようになりますか。

A 職務遂行上の理由から出張等する場合に支給される旅費は、これに付随して留守宅へ帰宅したとしても、通常必要と認められる範囲の金額であれば給与として課税されない

単身赴任者が、会議など職務遂行上の理由から出張等する場合に支給される旅費については、これに付随して留守宅へ帰宅したときであっても、通常必要と認められる範囲の金額であれば給与として課税されることはない。

その際、次の3点に注意しておく必要がある。

(1)単身赴任者が会議等のための出張等に付随して帰宅する場合に支払われる旅費に限られること

(2)月1回などの定量的な基準で支給されるときは、課税されること

(3)出張に付随するものであるため、帰宅期間等に制約があること

この取り扱いは、あくまでも出張等のついでに留守宅に立ち寄る程度といったケースを想定としているものである。出張等に付随しない単なる帰宅のための旅費については、給与として課税されることになるので注意が必要である。

Q5 家族を呼び寄せる費用

転勤により単身赴任した社員がいます。転勤して数カ月後、家族を赴任先に呼び寄せる際の転居費用を会社から支給することにしました。この場合の税務上の取り扱いはどのようになりますか。

A 転勤する社員の家族の転居にかかる費用は、原則として非課税。ただし、家族の転居と社員の転勤に関連性が認められないときは、社員への給与として課税する

1.家族の転居費用の取り扱い

転勤する社員に対して、会社が引っ越し費用などを支給する場合、家族の転居にかかる費用も原則的には非課税とされる。

2.後日、家族を呼び寄せる場合

ご質問の場合のように、社員が先に単身赴任し、後から家族を呼び寄せるための費用を会社が負担した場合など、家族の移転と社員の転勤に関連性が認められないときは、社員への給与として課税する必要がある。

一方、やむを得ない事情により同時に転居できなかったため、先に単身赴任をせざるを得なかったことが明らかであり、社員の転勤から相当と考えられる期間内に家族の転居が行われ、かつ社員の転勤と家族の引っ越しに因果関係があると認められる場合は非課税となる。

Q6 転勤と住宅ローン控除

社員が転勤により地方勤務することになりました。3年後に元の勤務地に戻る予定です。現在の自宅は、住宅ローン控除の適用を受けて年末調整を行っていますが、転勤後の住宅ローン控除の適用はどのようになりますか。

A 住宅ローン控除の適用を受けるには、適用を受ける各年の12月31日まで引き続き住んでいるという条件が必要。転勤などで家族とともに転居してしまった場合は、転居した年から住宅ローン控除の適用は受けられない

1.転勤した場合の住宅ローン控除の適用

住宅借入金等特別控除(以下、住宅ローン控除)の適用を受けるためには、適用を受ける各年の12月31日まで引き続き住んでいるという条件が必要である。そのため転勤などで家族とともに転居してしまった場合は、転居した年から住宅ローン控除の適用を受けることはできないことになる。

一方、家族を残して単身赴任し、転勤等の事情が解消した後は、家屋の所有者(その社員)が引き続き居住しているものとして取り扱われ、住宅ローン控除の適用を受けることができる。ただし、海外に単身赴任等をし、その年の12月31日において非居住者である場合には、次のとおりとなる。

(1)平成28年3月31日以前に住宅の取得等をした場合

家屋の所有者が非居住者に該当する非居住者期間中は、この取り扱いの適用はない。しかし、居住者期間中に住宅の取得等をして、その後、帰国してその家屋に居住する生計を一にする親族とともに年末まで引き続き居住の用に供した場合には、残存控除期間につき、この特別控除等の適用を受けることができる。

(2)平成28年4月1日以後に住宅の取得等をした場合

家屋の所有者が非居住者であっても、その者と生計を一にする親族がその家屋に年末まで引き続き居住していれば、この取り扱いの適用を受けることができる。ただし、居住期間中の給与所得や出国後の国内不動産所得などの総合課税の対象となる国内源泉所得がある年分に限られる。

2.再居住した場合の取り扱い

住宅ローン控除を受けていた社員が、転勤終了後、その家屋に再び居住したときは、次のすべての要件を満たす場合に限り、その再び居住した日の属する年(その年において、その家屋を賃貸していた場合には、その年の翌年)以後、残っている控除期間について、住宅ローン控除の再適用を受けることができる。

(1)居住の用に供しなくなったのが、勤務先からの転任の命令その他これに準ずるやむを得ない事由があること

(2)家屋を居住の用に供しなくなる日までに、一定の手続きを行っていること

(3)再適用を受ける最初の年分の確定申告書に、住宅ローン控除を受ける金額に関する記載をするとともに、一定の書類を添付して提出すること

3.年末調整の注意点

転勤した社員から提出される年末調整資料に、借入金の年末残高証明書が入っていると、誤って住宅ローン控除を適用して計算してしまうことがある。転勤により異動している社員がいる場合は、その者を把握し、単身赴任なのか、家族とともに転勤しているのかを確認し、慎重に年末調整することが必要になる。

Q7 海外転勤者に支給する賞与がある場合

当社では、毎年、7月(計算期間12月から5月)と12月(計算期間6月から11月)に賞与を支給しています。今回、夏の賞与支給対象者が6月に海外支店へ2年の予定で転勤することになりました。この社員に対して7月に支給する賞与に対する所得税等はどのようになりますか。

A 日本での勤務期間に対応する金額に対して20.42%の税率で源泉徴収が必要

社員が1年以上の予定で海外支店などに転勤することになる場合、Q6のとおり日本国内に住所を持たないものと考えられ、その者は、「非居住者」として取り扱われることになる。非居住者となった社員の海外における勤務に対する給与は、原則として、国内源泉所得に該当しないものについては源泉徴収の必要はない。

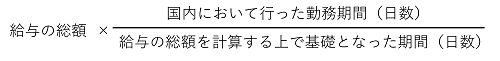

しかし、非居住者となった後に支給された賞与などの計算期間内に日本で勤務した期間が含まれている場合には、日本での勤務期間に対応する金額に対して20.42%(源泉所得税20.00%、復興特別所得税0.42%〔源泉所得税率×2.1%〕の合計)の税率で源泉徴収が必要となる。なお、日本国内で行った勤務に係る部分の金額は、次の算式で計算をする。

ご質問の賞与は、計算の基礎となった期間はすべて日本勤務になるので、賞与の全額が国内勤務に対応するものとして源泉徴収が必要となる。

Q8 非居住者期間の社会保険料等がある場合

3年間海外への転勤のために出国し、非居住者となっている社員につき、留守宅渡しの給与から控除している社会保険料があります。今年この社員が帰国し、年末調整時に居住者となった場合には、非居住者期間に控除していた社会保険料は、年末調整の際に社会保険料控除の対象としてよいでしょうか。また、この社員がその年の非居住者であった期間内に支払った生命保険料は、年末調整の際に生命保険料控除の対象とすることはできますか。

A 非居住者であった期間内の給与から控除した社会保険料や、その期間内に社員が支払った生命保険料は社会保険料控除、生命保険料控除の対象とならない

社会保険料控除や生命保険料控除は、居住者がその年に支払ったものが控除の対象となる(所法74条1項、76条1項)。したがって、非居住者であった期間内の給与から控除した社会保険料は社会保険料控除の対象とはならない(所令258条3項3号・4号)。これは、生命保険料についても同様である。なお、生命保険料が居住者期間内に支払われたものか、非居住者期間内に支払われたものかは、その支払いの時点で判定することとなる。年払いの場合は、支払いの時点で居住者であれば支払額の全額が生命保険料控除の対象となる。

Q9 長期間の海外勤務となる場合

このたび社員が3年間の海外勤務をすることになりました。この場合、税務上の取り扱いはどのようになりますか。

A 国内にある貸家の賃貸料など不動産所得が一定額以上ある場合など、非居住者の所得のうち、日本国内で発生した一定の所得については、引き続き日本の所得税が課される

1.海外勤務となる場合の課税関係

社員が1年以上の予定で海外支店などに転勤することになる場合、日本国内に住所を持たないものと考えられ、その者は、「非居住者」として取り扱われることになる。非居住者となった場合、国内源泉所得で一定のものについてのみ日本の所得税が課されることになる。

例えば、国内に残していく家を賃貸にして、賃貸料収入を得る場合(不動産所得)などが該当する。

2.納税管理人とは

1.のとおり国内源泉所得が発生する場合には、日本の所得税が課されるため、確定申告をする必要がある。

この場合、海外にいる納税者本人が税務手続きを行うことは困難なので、確定申告書の提出や税金の納付等、納税義務を果たすために納税管理人を定める必要がある。

納税管理人は、あくまで納税者の代理人として上記の手続きを行う。納税管理人は法人でも個人でも構わない。

なお、納税者としての権利や義務は、その社員本人に帰属することになる。したがって、海外勤務の社員が所得税を滞納した場合であっても、納税管理人に対して連帯納付義務が生じることはない。

納税管理人を定めたときには、その社員の納税地を所轄する税務署長に「所得税・消費税の納税管理人の届出書」を提出する必要がある。この届出書を提出した場合、税務署からの書類は納税管理人宛てに送られることになる。なお、確定申告書は非居住者の納税地を所轄する税務署長に対して提出するので注意が必要である。

Q10 短期滞在者免税について

社員が5カ月間の予定で海外支店に勤務することになりました。海外での滞在日数が183日以下である場合、勤務地国での給与課税が免除されるルールがあると聞きましたが、どのようなものでしょうか。

A 租税条約締結相手国との間で、滞在期間が183日を超えないなど一定の要件を満たせば、租税条約締結相手国での給与所得に対する課税が免除される

給与は支払いがされた国ではなく、その給与に対する役務提供が行われた国の所得とされるのが原則である。そのため、出張者が役務提供を行った国において滞在期間に対応する給与は、相手国での国内源泉所得として課税される可能性がある。

租税条約締結国間で、このような場合の取り扱いを定めたものが、ご質問の「短期滞在者免税(183日ルール)」と呼ばれるものである。

この制度は、租税条約に定められている給与所得に関する規定である。租税条約締結相手国との間で、以下の要件を満たしている場合に、租税条約締結相手国での給与所得に対する課税が免除される制度である。

① 相手国での暦年中等の期間内での滞在期間が183日を超えない

② 相手国居住者によって給与が支払われていない

③ 相手国にある支店や恒久的施設によって、給与が負担されていない

この要件は、条約締結の相手国ごとにその内容が異なることがあるので、租税条約の内容を十分に確認する必要がある。

【参考】

財務省 租税条約に関する資料

https://www.mof.go.jp/tax_policy/summary/international/tax_convention/index.htm

国税庁 租税条約等に関する情報

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/sozei/sozei.htm

執筆者プロフィール

|

飯塚和正 いいづか かずまさ アクタス税理士法人 パートナー 税理士 中堅・中小法人から上場企業に対する税務コンサルティング業務を中心に、会計や経営、経理に関するコンサルティング業務に従事。「お客様の身になって考える」ことを常に意識し、お客様の成長と発展のために必要となるコンサルティングサービスの提供を心掛けている。 |

|

藤田益浩 ふじた ますひろ アクタス税理士法人 ディレクター 税理士 中堅・中小企業への税務コンサルティングを中心に取り組んでいる。同族企業経営者の身近なアドバイザーとして、法人・個人双方の立場で親身なコンサルティングを提供。税務や会計に関するセミナー講師も多数行っている。 |

法人プロフィール

|

アクタス 税理士法人 アクタスグループは、税理士など約230名で構成する会計事務所グループで、東京(赤坂、立川)、大阪および長野の計4拠点で活動している。中核の「アクタス税理士法人」では、税務相談・申告、国際税務、組織再編、企業再生、相続申告など専門性の高い税務コンサルティングサービスを提供している。 |