アクタス税理士法人

飯塚和正 いいづか かずまさ

パートナー 税理士

藤田益浩 ふじた ますひろ

ディレクター 税理士

Q1 カフェテリアプランのポイントを利用した場合

当社は、ポイント制のカフェテリアプランを導入しています。このプランでは、すべての社員一律に年間4万ポイント(4万円相当)が付与され、社員は付与されたポイントの範囲内で、一定の利用要件に従って各種健康診断の費用の補助や映画チケットの購入代金の補助など、あらかじめ定められた約20のメニューの中から選択してサービスを受けることができます。なお、残ポイントの次年度繰り越しや現金での精算はできません。

このようなカフェテリアプランのポイントについて、給与の課税がされることはありますか。

A 社員に付与されるポイントに係る経済的利益については、原則として社員がそのポイントを利用してサービスを受けたときに、そのサービスの内容によって課税・非課税を判断することになる

社員が付与を受けたカフェテリアプランのポイントを利用してサービスを受けた場合、その受けるサービスの内容によって給与課税となるかならないかを判断することになる。

ただし、会社の福利厚生費として課税されない経済的利益とするためには、役員や社員にとって均等なものでなければならない。したがって、職務上の地位や報酬額に比例してポイントが付与される場合には、カフェテリアプランの内容によらず、すべてについて給与課税の対象となる(所基通36-29)。

また、給与課税されない経済的利益は、企業から現物給付の形で支給されるものに限られるので、ポイントを現金に換えられるなど換金性のあるカフェテリアプランは、そのすべてについて課税対象となる。

ご質問のケースは、社員一律の制度で換金できないので、利用したときの内容により、給与課税になるかどうか判断することになる。

Q2 カフェテリアプランで旅行費用の補助を受けた場合

当社のカフェテリアプランには、社員が選んで行き先などを決めた旅行費用を一定限度額(2万円)まで補助するメニューがあります。このメニューを利用することにより、社員が受ける経済的利益は給与課税となりますか。

A 利用したポイントに相当する金額について、そのポイントを利用したときの給与等として課税対象となる

社員が付与を受けたカフェテリアプランのポイントを利用してサービスを受けた場合、その受けるサービスの内容によって給与課税となるかならないかを判断することになる。

ご質問の旅行費用の補助は、会社が企画や立案したレクリエーション行事のように社員に対して一律にサービスが提供されるものではなく、ポイントを利用する社員に限り個別に提供されるものであるため、個人の趣味・娯楽による旅行等の個人が負担すべき費用を補塡するものと考えられることから、給与課税の対象となる(所基通36-29)。

なお、旅行において契約施設を利用した場合の一般料金と割引料金の差額については、全社員が一律に供与を受けるものである限り、課税しなくて差し支えない。

Q3 保養所等の費用負担

会社保有の福利厚生施設がないため、福利厚生の保養所としてリゾートホテルと年間契約しています。利用代金は、本人から一部徴収し、当社負担分と合わせて直接施設へ支払っています。このような場合の取り扱いはどうなるでしょうか。

A 会社が福利厚生のための施設の運営費等を負担することにより役員や社員が受ける経済的利益は、一定の場合を除き、給与課税しなくてよい

会社が役員や社員の福利厚生のための施設の運営費等を負担することにより、その施設を利用した役員や社員が受ける経済的利益については、以下の場合を除き、給与として課税しなくてもよいことになっている(所基通36-29)。

〈給与として課税される場合〉

(1)その経済的利益の額が著しく多額であると認められる場合

(2)役員だけを対象としている場合

したがって、会社で負担する金額が著しく多額であると認められるような場合や役員のみがその施設の利用をすることができる場合を除き、ご質問のような場合は、給与として課税しなくてよいことになる。

Q4 会社が負担する養老保険の保険料

社員の福利厚生制度として、契約者を当社、被保険者を社員とする養老保険に加入しようと考えています。この場合、当社負担の保険料は、給与として課税しなければならないのでしょうか。

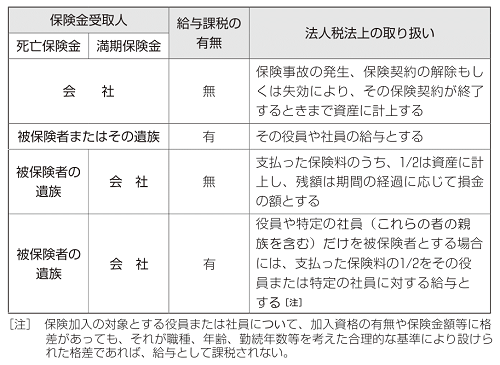

A 保険金受取人の違いに応じて、給与課税の取り扱いが異なる。詳しくは後掲の一覧表のとおり

会社が、自己を契約者とし、役員や社員(これらの親族を含む)を被保険者とする養老保険※(傷害特約等の特約が付されているものを含むが、定期付養老保険を含まない)に加入して、保険料を支払った場合には、保険金受取人の違いに応じて取り扱いが異なる。

※養老保険:生命保険の一種で、一定期間の死亡保障と将来に向けた貯蓄機能を兼ね備えた保険商品。保険期間中に死亡した際には死亡保険金が、生存して満期を迎えたときには死亡保険金と同額の満期保険金を受け取ることができる。

給与課税の有無、会社の取り扱いを一覧表にまとめると次のようになる(所基通36-31、法基通9-3-4)。

Q5 一定の者を対象とした定期保険料の会社負担

社内規定により役員および3年以上勤務した社員を対象に、これらの者を被保険者、その遺族を保険金受取人とする定期保険に加入し、その保険料を会社が負担しています。この保険料は給与として課税しなくても差し支えないでしょうか。

A 特定の者のみを対象としている場合を除き、役員または社員が受ける経済的利益はないものとされ、会社が負担する保険料は給与課税しなくてよい

役員または社員を被保険者とし、その遺族を保険金受取人とする定期保険に加入し、会社が保険料を負担した場合には、特定の者のみを対象としている場合を除き、その役員または社員が受ける経済的利益はないものとされ、給与として課税はされない(所基通36-31の2)。

ご質問のケースは社内規定により3年以上勤務したすべての者の保険料を負担しており、特定の者のみを対象としているものではない。

したがって、会社が負担する保険料は、役員や社員の給与として取り扱う必要がなく、保険料等として損金算入されることになる。

Q6 社員が大学生時代に借りた奨学金を会社が肩代わりする場合

社員が大学生時代に日本学生支援機構(以下、機構)から借りた奨学金を会社が社員に代わって直接支払うこととした場合、どのように取り扱えばよいでしょうか。

A 機構の奨学金返還支援(代理返還)制度を活用し、会社が直接機構に返還する場合の社員の経済的利益は非課税所得となる

1.奨学金の原則的な取り扱い

「学資に充てるため給付される金品」については、次の要件を満たしていなければ、給与に該当し課税される(所法9条1項15号、所令29条、所基通9-14~16)。

(1)通常の給与に加算して支給する費用であること

(2)次のいずれにも該当しない費用であること

イ 役員の学費に充てるため支給する費用

ロ 役員や社員の親族など特別の関係がある者の学資に充てるため

なお、「学資に充てるため給付される金品」とは、一般に、学術または技芸を習得するための資金として支給を受け、かつ、その目的に使用されるものをいうとされ、金品として給付される場合だけでなく、金銭を貸与し、その後一定の条件によりその返済を免除する場合の経済的利益も含むものとされる。

2.本件の取り扱い

奨学金の返済に充てるために会社が給付するものについては、金銭が奨学金の貸与者に支払われ、直接学資に充てられていないことから、原則として「学資に充てるため給付される金品」には該当しない。

ただし、会社から奨学金の返済に充てるための給付は、その奨学金が学資に充てられており、かつ、その給付される金品がその奨学金の返済に充てられることが明らかである限り、給与課税の潜脱(編注:禁止されている手段以外の方法を用いることで、意図的に法の規制を免れること)を目的として給付されるものを除き、これを非課税の学資金と取り扱っても構わないと考えられている。よって、機構の奨学金返還支援(代理返還)制度に基づき会社から直接機構に支払われる本件の奨学金の返済分は非課税となる。

Q7 団体長期障害所得補償保険の負担

当社では社員の病気、けがなどによる長期休職者を経済的に補償するため、会社負担で団体長期障害所得補償保険(GLTD:Group Long Term Disability)への加入を検討しています。当社が負担する保険料は社員に対する給与として課税されますか。

A 会社が社員のために保険に加入し、その保険料を負担した場合は、その社員に対する経済的利益はなかったものとされ、給与としての課税はなく、会社は福利厚生費等として損金算入する

1.団体長期障害所得補償保険とは

団体長期障害所得補償保険とは、被保険者が病気やけがにより入院や自宅療養となり就業できなくなった場合に、所得の損失に備えるための保険である。

病気やけがで働くことができない場合、生命保険や医療保険では、医療費はカバーできても、生活費のカバーができず、これを補償するための保険となる。

2.団体長期障害所得補償保険の取り扱い

会社が社員のために団体長期障害所得補償保険に加入し、その保険料を負担した場合は、その社員に対する経済的利益はなかったものとされ、給与としての課税はなく、会社は福利厚生費等として損金算入することができる。しかし、特定の役員または社員のみを対象とした場合には福利厚生費等ではなく、その特定の役員または社員に対する給与として課税の対象になる。

Q8 人間ドックの費用負担

当社では、法律で定められた定期健康診断のほか、30歳以上の希望者全員に指定医療機関での人間ドックの受診も認めています。これらの受診費用は会社が負担していますが、給与として課税すべきでしょうか。

A 希望者はすべて人間ドックを受けることができ、受診したすべての者の費用を会社が負担しているので、給与として課税する必要はなく、福利厚生費として取り扱われる

会社が役員や社員に対し、福利厚生のための施設の運営費等を負担することで、その施設を利用した役員や社員が受ける経済的利益については、次のような場合を除いて給与として課税しなくてよいことになっている(所基通36-29)。

〈給与として課税される場合〉

(1)その経済的利益の額が著しく多額であると認められる場合

(2)役員だけを対象として供与される場合

役員や特定の地位にある者だけを対象として、その受診費用を負担するような場合には給与課税する必要がある。しかし、ご質問では、一般的に実施されている人間ドックの受診を会社が認めており、一定年齢以上の希望者はすべて受診できる。また、人間ドックを受けたすべての者の費用を会社が負担しているので、給与として課税する必要はなく福利厚生費として取り扱われる。

Q9 インフルエンザの予防接種費用や新型コロナウイルスのワクチン接種費用を会社が負担した場合

当社では今後年1回、希望する社員全員に、指定の病院でのインフルエンザの予防接種や新型コロナウイルスのワクチン接種を認めることとし、接種費用は、全額当社が負担する方針です。この場合、負担する費用は、給与課税の対象となりますか。

A 給与等として課税する必要はない

社員が本来負担すべき費用を会社が負担するような場合には、原則としてその社員に対する給与等として取り扱われることとなる。ただし、役員など特定の者だけを対象とするのではなく、健康管理上の必要性からすべての社員を対象に実施されている場合は、人間ドックの受診費用を会社が負担した場合(Q8参照)に準じて、給与課税の対象とはならないこととなる(所基通36-29)。

執筆者プロフィール

|

飯塚和正 いいづか かずまさ アクタス税理士法人 パートナー 税理士 中堅・中小法人から上場企業に対する税務コンサルティング業務を中心に、会計や経営、経理に関するコンサルティング業務に従事。「お客様の身になって考える」ことを常に意識し、お客様の成長と発展のために必要となるコンサルティングサービスの提供を心掛けている。 |

|

藤田益浩 ふじた ますひろ アクタス税理士法人 ディレクター 税理士 中堅・中小企業への税務コンサルティングを中心に取り組んでいる。同族企業経営者の身近なアドバイザーとして、法人・個人双方の立場で親身なコンサルティングを提供。税務や会計に関するセミナー講師も多数行っている。 |

法人プロフィール

|

アクタス 税理士法人 アクタスグループは、税理士など約230名で構成する会計事務所グループで、東京(赤坂、立川)、大阪および長野の計4拠点で活動している。中核の「アクタス税理士法人」では、税務相談・申告、国際税務、組織再編、企業再生、相続申告など専門性の高い税務コンサルティングサービスを提供している。 |