アクタス税理士法人

飯塚和正 いいづか かずまさ

パートナー 税理士

藤田益浩 ふじた ますひろ

ディレクター 税理士

Q1 出向元が出向者の出張経費を負担する場合

本社の社員で子会社に出向している者が、近々本社に出張してくる予定です。この社員の出張に係る経費を本社が負担した場合、税務上の取り扱いはどうなりますか。

A 出向先が負担すべき出張経費を出向元が負担した場合には、出向先に対して贈与したとして、法人税上、寄付金として取り扱われる

出向者が、出向先の業務上の必要に基づき出張する場合には、原則として、出向先が出張経費を負担すべきことになる。

出向先が負担すべき出張経費を出向元が負担した場合には、出向先に対して贈与したとして、法人税上、寄付金として取り扱われる。

出向元が出向者の出張経費を負担することについて、相当の理由がある場合には、税務上、問題は生じないことになる。例えば、出向者が、出張に際して、出向元の要請に基づく地域視察や市場調査などを併せて行う場合などは、出向元が応分の出張経費を負担することは自然といえる。

応分の出張経費かどうかについては、出向の理由などさまざまな状況等を勘案して判断すべきだが、出向元からの依頼による出張の実費相当額や、出張に従事した日数で計算された負担額などであれば、応分の出張経費であると考えられる。

Q2 転籍使用人の退職給与の負担

当社の社員が人事の都合により子会社へ転籍することになりました。当社ならびに子会社には退職金制度がありますが、退職給与の精算方法のほか、何か注意すべき事項があれば教えてください。

A 退職給与の支給に係る源泉徴収は、転籍者へ退職給与を支給したときに、その支給した者が行う

1.転籍する社員の退職給与の精算方法

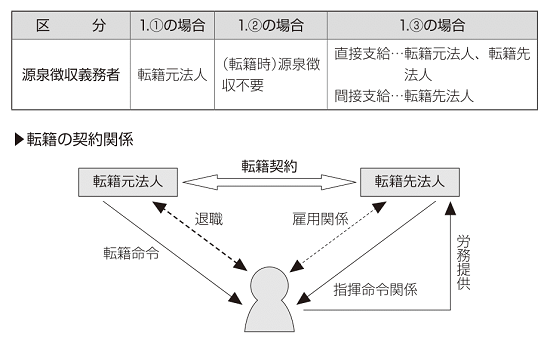

転籍元法人が、転籍する社員の転籍前の期間の勤務に対する退職給与を精算する方法には、次の三つがある。

① 転籍時に転籍社員に退職給与を支払う

② 転籍時に転籍前の勤務に対する退職給与相当額を転籍先法人に支払い、転籍した社員が転籍先法人を退職するときに転籍先法人から退職給与を支払う

③ 転籍した社員が転籍先法人を退職するときに、転籍前の期間に対応する退職給与を転籍社員に支払う(この場合には、転籍元法人が転籍する社員に直接支給する方法と、転籍先法人を通じて間接支給する方法がある)

2.所得税の取り扱い

転籍する社員の退職給与の課税は、転籍社員が退職に基づく退職給与の支給を受けたときに発生する。上記1.の①~③の場合は以下のようになる。

① の場合…転籍元法人を退職した日に退職所得の課税が行われる

② の場合…転籍時は、会社間同士の精算であるため課税関係は生じない。転籍先法人を退職した日に退職所得の課税が行われる

③ の場合…転籍先法人を退職した日に退職所得の課税が行われる

②と③の場合、転籍元法人および転籍先法人がその転籍者に対して支給した退職給与の額(相手方である法人を経て支給した金額を含む)については、それぞれの法人における退職給与となる。ただし、転籍元法人および転籍先法人が支給した退職給与の額のうち、これらの法人の他の使用人に対する退職給与の支給状況、それぞれの法人における在職期間等からみて明らかに相手方である法人の支給すべき退職給与の額の全部または一部を負担したと認められるものがあるときは、その負担したと認められる部分の金額は、相手方である法人に贈与したものとされるため、注意が必要である(所基通9-2-52)。

3.転籍先法人における退職給与額算定上の勤務期間

転籍社員の転籍先法人における退職給与額算定上の勤務期間について、転籍社員が不利益を被らないよう、転籍元法人の勤務期間を含めて行う場合がある。

転籍時に退職給与が転籍者に支給されているときは、転籍先法人は、算出した退職給与額から転籍時に支給されている退職給与額を控除した金額を支給することになる。

4.退職給与の支給に係る源泉徴収等

退職給与の支給に係る源泉徴収は、転籍者へ退職給与を支給したときに、その支給した者が行う。

また、退職所得の受給に関する申告書の提出先も同様になる。具体的には次の表のようになる。

Q3 海外出向者の海外赴任支度料

社員が海外子会社へ出向する場合、その準備費用を会社から支給します。金額は、社内規定に基づき一律給与1カ月分です。この準備費用は、旅費などの費用として取り扱ってもよいでしょうか。

A 非課税とされる旅費は実費弁償的な金額とされているため、ご質問のように給与1カ月分など一定額とした場合は給与として課税される

非課税とされる旅費は、その海外渡航目的、目的地、行路もしくは期間の長短、出向者の職務内容や地位等からみて、通常必要とされる費用の支出に充てられると認められる範囲内の金額とされている(所基通9-3)。

この場合の合理的な金額とは、実費弁償的な金額であるとされている。そのため、ご質問のように海外赴任支度料を給与の1カ月分など一定額とした場合、給与として課税されることになる。

また、海外子会社の都合による社員の出向であるときは、その支度料の全額を日本本社で負担すると海外子会社への寄付とみなされる場合もある。そのため、このような場合には、支度料の一部を海外子会社に負担させることも必要になる。

Q4 出向元が負担する海外出向者の留守宅手当

海外子会社に1年以上の予定で出向する社員に対して、留守宅手当を支給する予定です。この場合、所得税の取り扱いはどのようになりますか。

A 留守宅手当は、国外での勤務に対応する給与と考えられるため、源泉徴収は不要となる

海外に出向する社員の家族が日本に残る場合、住居費や光熱費などが二重に必要となるため、その保証として一般的に留守宅手当が支給される。この留守宅手当は、海外出向者に対する給与の較差補塡金として取り扱われる。

1年以上の予定で海外出向する社員は、所得税法上の非居住者に該当する。非居住者に対する給与や賞与は、日本国内における勤務に対するもの、つまり、国内源泉所得にのみ所得税が課されることになる。

海外での勤務期間中に留守宅手当が支給される場合、国外での勤務に対応する給与と考えられる。国内源泉所得には該当しないため、留守宅手当を支給する会社は、源泉徴収は不要となる。

なお、源泉徴収が不要の場合でも、留守宅手当は海外出向社員にとっては給与の一部となるので、その社員は出向先の国で申告する必要が出てくることもある。

Q5 海外子会社へ出向する社員の家族の渡航費用

社員が海外出向するに当たり、妻と子どもを連れて行くことになりました。社員の渡航費用は本人の給与として課税されないとのことですが、家族の渡航費用について会社が負担した場合はどうなりますか。

A 一定の要件を満たし、実費弁償的な金額の支給であれば非課税として取り扱われる

海外出向に伴う海外渡航費用は、その業務遂行に必要な費用であり、その海外渡航目的、目的地、行路もしくは期間の長短、出向者の職務内容や地位等からみて、通常必要とされる費用の支出に充てられると認められる範囲内の金額であれば、日本側での所得税は非課税とされる。

この取り扱いは、社員本人についても、社員の家族についても同様になる。なお、認められる範囲内の金額かどうかの判定に当たっては、次の事項を勘案して判定することになる(所基通9-3)。

① その支給額が、すべての社員を通じて適正なバランスが保たれている基準によって計算されているか

② その支給額が、同業他社が支給している金額に比して相当と認められるかどうか

つまり、業務遂行のために必要な旅費であることや、実費弁償的な金額の支給であれば非課税として取り扱われることになる。

そのため、その海外渡航の目的等に関係なく、給与の1カ月分や2カ月分といった形でまとめて支給している場合には、実費弁償的な性格を有していないことになり、その出向者への給与として取り扱われることになる。

Q6 海外出向に同行する配偶者の語学研修費用

社員の海外出向に、その配偶者も同行することになりました。その配偶者の語学研修費用を会社が負担した場合、非課税として扱っても差し支えないでしょうか。

A 社員に同行する配偶者の語学研修費用を会社が負担した場合、その社員への給与として課税する必要はない

1.社員の語学研修費用

会社が、業務遂行上の必要に基づき、役員や社員の職務に直接必要な技術や知識を習得させる等のため、研修会等の出席費用を負担した場合、適正なものである限り、その負担した金額には所得税は課されないとされている(所基通36-29の2)。

社員を海外に出向させるために、外国語の研修を受けさせることは、業務遂行上必要であると考えられる。よって社員の語学研修費用を負担した場合、その費用は、給与としての課税をする必要はなく、教育研修費等として損金算入される。

2.配偶者の語学研修費用

社員に同行する配偶者の語学研修費用について、海外出向中はその配偶者も業務に関連した行事に参加したり、自宅で取引先を接待したりする機会があり、補助的に業務に従事することになるといえるので、配偶者の語学研修費用を会社が負担した場合、その社員への給与として課税する必要はない。

Q7 海外出向者の一時帰国費用の負担

1年以上の期間にわたり海外に出向している社員に対し、年に一度日本へ帰国するための往復航空運賃を支給します。この場合の税務上の注意点はありますか。

A 原則として、給与として要件を満たすと課税されない

国内の給与所得者が、職務の遂行に直接必要のない個人的な事情で旅行した場合に会社から支給を受ける旅費相当は、原則として給与として課税される。

一方、1年以上の長期にわたり海外出向している者は非居住者に該当し、給与所得については、国内勤務に基因して発生する国内源泉所得のみに課税される。国内勤務がなければ帰国のための旅費を支給しても日本での給与課税はなく、出向先の国での課税が行われる。

また、たとえ国内勤務に基因するものであっても、「国内において勤務する外国人に対し休暇帰国のため旅費として支給する金品に対する所得税の取扱い」(いわゆる「ホームリーブ旅費の非課税規定」といわれる)に準じて、給与課税されないと考えられる(所得税個別通達昭50直法6-1〔例規〕)。

ただし、このホームリーブ旅費の非課税規定を適用するに当たっては、次の要件を満たす必要がある。

・おおむね1年以上の勤務期間ごとの休暇のための帰国であること

・その帰国のための旅行に必要な支出であること(配偶者、その他の親族に係る支出を含む)

・国内とその旅行の目的とする国との往復に要する運賃であること

・その旅行に係る運賃、時間、距離等の事情に照らし最も経済的かつ合理的と認められる経路および方法であること

Q8 海外出向者の退職給与

海外子会社に1年以上勤務する出向者が、そのまま海外で退職し、日本の親会社が退職給与を支払う場合、税務上、注意すべき点はありますか。

A 海外出向者に退職給与を支給する場合には、国内の所得税のほか、出向先の国の所得税についても確認する必要がある

1.海外出向者に対する退職給与

海外勤務で継続して1年以上国外に居住する者は、非居住者として取り扱われる。その非居住者に対する退職給与は、総支給額のうちに国内勤務期間の対応部分がある場合には、国内源泉所得に該当するものとされ、日本の所得税が課されることになる。退職給与の支払い者は、その国内源泉所得に該当する退職給与について20.42%(源泉所得税率20.00%、復興特別所得税率0.42%〔源泉所得税率×2.1%〕の合計)の源泉徴収が必要になる。

また、出向先の海外勤務期間に対応する退職給与については、国内源泉所得に該当しないため日本の所得税は課されないが、出向先の国で課税されることになる。海外出向者に退職給与を支給する場合には、国内の所得税のほか、出向先の国の所得税についても確認する必要がある。

2.退職給与を受け取った出向者

退職給与を受け取った出向者については、国内源泉所得部分は原則として源泉徴収のみで課税が完結する。

ただし、本人の選択により、退職手当等の総額を居住者が受けたものとみなして確定申告することもできる(所法171条)。この場合、確定申告による算出税額が源泉徴収された税額を下回れば、その分の所得税が還付されることになる。

執筆者プロフィール

|

飯塚和正 いいづか かずまさ アクタス税理士法人 パートナー 税理士 中堅・中小法人から上場企業に対する税務コンサルティング業務を中心に、会計や経営、経理に関するコンサルティング業務に従事。「お客様の身になって考える」ことを常に意識し、お客様の成長と発展のために必要となるコンサルティングサービスの提供を心掛けている。 |

|

藤田益浩 ふじた ますひろ アクタス税理士法人 ディレクター 税理士 中堅・中小企業への税務コンサルティングを中心に取り組んでいる。同族企業経営者の身近なアドバイザーとして、法人・個人双方の立場で親身なコンサルティングを提供。税務や会計に関するセミナー講師も多数行っている。 |

法人プロフィール

|

アクタス 税理士法人 アクタスグループは、税理士など約230名で構成する会計事務所グループで、東京(赤坂、立川)、大阪および長野の計4拠点で活動している。中核の「アクタス税理士法人」では、税務相談・申告、国際税務、組織再編、企業再生、相続申告など専門性の高い税務コンサルティングサービスを提供している。 |